今年以来,全球地缘政治局势和资本市场博弈错综复杂,A股银行板块“顺周期+高股息”投资价值日益凸现,加之政策组合拳强力推动板块估值修复,长线资金持续明显流入,场内规模最大的银行ETF(512800)基金净值多次创出历史新高,其6月23日最新规模已达101.64亿元。

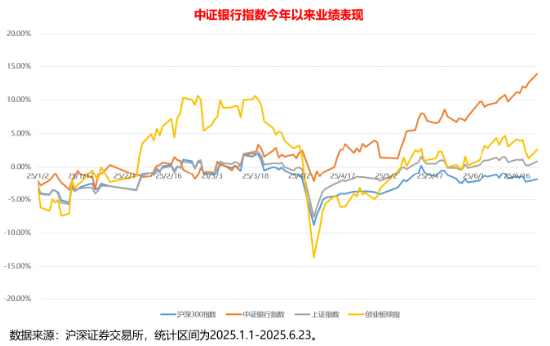

截至6月23日,银行ETF(512800)跟踪的标的指数——中证银行指数今年已累计上涨13.99%。如从2022年10月的近3年低点算起,中证银行指数累计涨幅已超63%,同期上证指数涨幅仅为17%,长期超额收益突出,彰显了银行板块作为防御性底仓资产的配置价值。

净值创新高+五日内超10亿元资金连续净流入

今年以来,银行ETF(512800)基金净值已多次刷新历史新高。今年以来截至6月23日,银行ETF(512800)跟踪的中证银行指数累计上涨13.99%,较沪深300、上证指数、创业板综指同期分别实现超额15.95、13.10、11.36个百分点,相对收益显著。值得一提的是,截至6月23日,中证银行指数最近6个月累计涨幅达18.58%,位居所有行业(中证全指二级)同期涨幅排名第一,一举成为该期间A股所有行业指数“涨幅王”!

值得注意的是,在银行板块持续上涨的同时,看多资金仍在不断涌入。上交所数据显示,截至6月23日,银行ETF(512800)已连续5个交易日获资金净流入,合计达10.37亿元。

浙商证券在其最新银行业研报中鲜明指出,当下不是行情的下半场,而是长周期的开始,趋势的力量(低利率大时代+人民币资产重估)是本轮银行股行情的底层逻辑,“时间的玫瑰”是本轮银行股行情的选股思路。

一基覆盖42家A股上市银行

银行ETF(512800)及其联接基金(A/240019;C/006697)被动跟踪中证银行指数,其成份股囊括A股42家上市银行,其近三成仓位布局工商银行、农业银行、交通银行等国有大行,捕捉“高股息”主题机会;约七成仓位聚焦招商银行、兴业银行、江苏银行等高成长性股份行、城商行、农商行,是跟踪银行板块整体行情的高效投资工具。

关于银行板块走势强劲的原因,从中长期视角看,银行是长线资本战略配置资产的代表(震荡市中稳市+避险高股息),经营相对稳健、分红相对稳定且股息率较高,同时银行的低估值使其具有较好的防御属性。在政策鼓励中长期资金入市的趋势下,银行成为大资金的好去处。

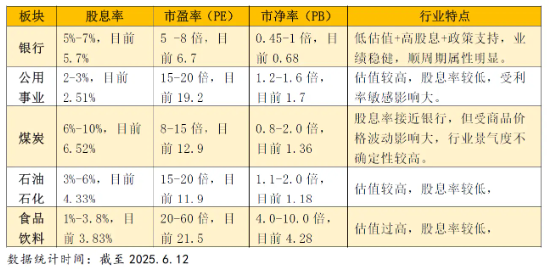

从估值角度来看,A股银行板块目前估值PE处在6.5-6.8之间,红利中的其他板块如煤炭、公共事业、石油石化、食品饮料等板块PE目前均在10倍以上,因此银行板块估值相对更低,更具有性价比。

从短期驱动因素看,监管强化公募基金业绩比较基准,引导公募基金向低配行业流入。据兴业证券统计,2024年末主动基金的银行持仓占比仅3.81%,而沪深300指数中银行板块权重高达13.67%,偏离度将近10个百分点。预计主动基金有望增加银行持仓,缩小和业绩基准的偏离度。

展望后市,分析人士认为,银行板块核心的投资逻辑依然会延续,原因有三:一是,银行是高股息率板块的代表,上涨之后股息率依然具备吸引力;二是,作为公募基金欠配的板块之一,银行板块有望持续获得机构资金流入;三是,政策短中期对银行板块的息差有呵护,银行板块整体的经营稳定性有望获得提升。

华宝基金构建多元“高股息ETF家族”

围绕长线资金配置的战略需求,华宝基金近年来重点打造的“高股息ETF家族”已颇具规模。目前,华宝基金旗下既拥有全市场规模最大的银行ETF(512800),也已成功布局港股通红利ETF(159220)及联接基金(A/022887;C/022888)、800红利低波ETF(159355)及联接基金(A/0233217;C/023322)、标普红利ETF(562060)及联接基金(A/501029;C/005125)、300现金流ETF(562080)、华宝红利精选混合(A/009263;C/010841)等系列主/被动红利主题基金,相关产品并获得了不俗的市场口碑,产品运营管理良好。

华宝基金是公募基金业内ETF业务实力突出的精英资管机构,公司旗下已形成宽基、行业/主题及策略/风格等多维ETF及指数基金产品线。截至2025年一季度末,公司旗下权益类ETF资产管理规模达853亿元,在同业中规模排名领先。基于在ETF领域的突出实力与深厚底蕴,华宝基金已获得业界多项权威荣誉及奖项:2021年至2023年期间,华宝基金连续三届蝉联《上海证券报》“金基金·被动投资基金管理公司奖”,公司并荣获了上海证券交易所2019年、2020年、2021、2023年“十佳ETF管理人”荣誉。