对此,每经资本眼专栏记者整理了黄金9999、申万黄金行业指数(代表A股黄金股走势)和上证指数自2009年以来的价格走势图。

从直观上就可以看到,申万黄金行业指数和上证指数的走势、黄金价格走势均具有很明显的相关性。而统计数据也支撑这一点,自2009年以来,申万黄金行业指数和上证指数的相关系数为0.45,申万黄金行业指数和黄金价格的走势的相关系数为0.82。

以上的数据说明,黄金股走势和黄金价格具有很强的相关性,所以从这一点来讲,投资黄金股应该首先关注黄金价格的未来走向。如果未来黄金价格持续上涨,那么将为黄金股提供较强的支持,如果未来黄金价格下跌,那么投资黄金股也将面临较大的风险。尤其观察黄金价格历史上的几个重要高点形成后,申万黄金行业指数往往难有较好的表现。

同时,投资黄金股也不可忽视黄金股和市场整体的走势亦有明显的相关性。申万黄金行业指数和上证指数的相关系数为0.45,这个相关系数并不低,说明市场整体表现对黄金股的表现有重要的影响。因此,投资黄金股的时候,不能只单看黄金价格的表现,也应考虑市场的整体表现。

另外,市场上一个流行的说法是,股票走势的表现往往领先于商品表现。那么这个说法在黄金股上成立吗?

如果复盘2009年以来的黄金和申万黄金行业指数的表现,恐怕很难支持这个结论。历史上黄金行业指数转折点领先、同步、落后于黄金转折点的情况均存在。

如2010年申万黄金行业指数领先黄金价格见顶;2016年的时候申万黄金行业指数和黄金价格几乎同步见顶;而在2020年8月的时候,黄金价格领先申万黄金行业指数约半年见顶。

而实际上,在特定情况下,黄金股的走势和市场整体的走势相关性更大,和黄金价格的相关性反而更小。

如在2014年~2018年之间,申万黄金行业指数和上证指数表现出了明显的同涨同跌态势,但却和黄金价格表现相关性却一般。从统计数据上来看,在2014~2018年之间,申万黄金行业指数和上证指数的相关系数高达0.85,而申万黄金行业指数和黄金价格的相关系数却只有0.17。

所以说在2014年~2018年期间,黄金股的走势,绝大多数是受市场整体影响,而黄金价格对其影响则非常有限。

之所以会出现此种状况,一个可能的原因是,在这期间黄金价格走势相对平稳,因此对黄金股的走势影响有限。

而黄金股和黄金价格表现的低相关性,自2019年之后出现了变化。2019年至今,申万黄金行业指数和上证指数的相关系数由此前的0.85降低至0.31,而申万黄金行业指数和黄金价格的相关系数则从此前的0.17上升至了0.86。

可以发现,自2019年之后,黄金股的表现则由之前的市场整体表现主导转变为了黄金价格主导。

那么黄金股表现的主导因素为什么会出现这种转变呢?一个重要的因素不可忽视,在两个阶段,黄金价格的波动表现大不相同。

如在2014~2018年期间,黄金价格总体表现平稳,波动也较小。黄金9999的价格在2014年初时为242.3元/克,在2018年末时为284.6元/克,五年时间仅涨了42.3元/克,涨幅为17%,其价格走势也总体呈现区间震荡的形态。而在2019年之后,黄金价格则总体呈现较大波动,黄金9999的价格由2019年初的285.8元/克涨至今年4月25日的785.6元/克,六年多时间上涨了499.8元/克,涨幅高达175%!

所以,复盘历史来看,黄金股在特定阶段并没有表现出和黄金价格的强相关性:如果黄金价格表现相对平稳,那么黄金股的表现主要有市场整体主导,其和黄金价格的相关性甚至很低。如果黄金价格波动较大,那么黄金股的表现则和黄金价格相关性较大,和市场整体的相关想反而有所下降。

那么,黄金股为什么会表现出这种特性呢?未来有是否会表现出类似的特征呢?

对此,财经评论员、中国黄金协会注册分析师周聪先生表示,商品和股票是两个不同类型的不同属性的标的,所以受到影响因素不同。黄金作为一种特殊商品,其受避险情绪、美元指数和全球供需等因素影响。股票则是上市公司的股份,所以它更多是受到业绩、大盘、情绪、估值等影响。所以两者的主要影响因素不一样。但是两者又有比较深的联系,表现在黄金的价格影响黄金股财报的利润。从而影响到上市公司的股价,两者存在这样一个传导机制。

如果黄金价格波动不大,其对于黄金股的业绩影响也就不大,此时黄金股更多地跟随着A股的整体的氛围而走。而当黄金价格波动变大的时候,其就会影响到黄金股的财务表现。比如说这一轮黄金暴涨,大多数黄金股是上涨的,因为大家普遍赚得盆满钵满,黄金股的业绩有大幅的提升,所以说这些黄金股的价格出现上涨。但当黄金价格波动小的时候,其就对黄金股财报影响较小。

至于这种现象未来是否会持续,周聪先生表示,其实这个逻辑是一个长期的逻辑,就是商品对股票的影响机制是长期存在的,只要股票和商品存在一天,这个逻辑就是存在的。所以说我们之前有一套方法就是看商品做股票,当然这个主要是针对跟商品关系非常密切的上游企业,比如开采型的企业。

所以,从过往的行业表现上来看,投资黄金股不仅需要关注黄金价格未来涨跌的情况,也要关注市场整体表现。而黄金股另外一个需引起重视的特点是,其中短期波动幅度往往较黄金价格波动大。

比如在2014年9月至2015年6月,申万黄金行业指数走出了翻倍行情,而黄金的价格几乎没涨甚至有小幅下跌;而在2015年6月至2015年9月,申万黄金行业指数走出了腰斩行情,而黄金价格下跌近不到15%。

再如今年以来截至4月25日,黄金9999价格上涨了26%,表现出了较大的波动性,但其仍不及黄金行业指数32%的涨幅。而短期来看,如在4月23日当天,黄金9999价格下跌了4.7%,而申万黄金行业指数则下跌了7.6%。从以上数据可以发现,在中短期之内,黄金股的波动性往往大于黄金的波动性,而较大的波动性也往往意味着风险更大。

实际上,以上所说的波动性的区别,仅是指申万黄金行业指数和黄金波动的区别,如果具体到个股上,波动的差别可能会更大。

除了波动性带来的风险之外,黄金个股和黄金行业指数的差别所带来的风险同样不可忽视。因为不少投资者买黄金股是要落实到个股上,但是具体的个股表现和申万黄金行业指数表现也往往存在着较大的差异,而这种差异也会带来投资的风险。

通过上表可以发现,不同黄金股在各年度之间表现差异巨大,和黄金价格之间的表现也存在明显差异。

究其原因,黄金股的股价会如何表现不仅受到黄金价格的影响,也受到公司估值、业绩状况等多方面影响,而这在不同公司之间则存在较为显著的差异。

如近两年涨幅较小的四川黄金,其在2023年、2024年的净利润分别为2.11亿元、2.48亿元,同比分别上涨6.16%、17.67%。而近两年股价涨幅较大的赤峰黄金,其在2023年、2024年的净利润分别为8.04亿元、17.64亿元,同比分别上涨78.21%、119.46%。

因此,仅因为看好黄金价格的上涨而投资黄金股,而不考虑其他诸如业绩、估值、市场情绪等因素,显然会带来不少风险。

实际上,除了国内的黄金股,国外的黄金股表现也差别巨大,如2023年以来美股黄金公司哈莫尼股价弹性明显强于巴里克,而这也给投资者们如何挑选黄金股有一定启示。

对此,国金证券研究显示,哈莫尼股价高弹性更多源自于每股收益的持续上修。具体表现在:(1)盈利高增长:无论是迎来困境反转的时间点,还是归母净利润的修复弹性,哈莫尼均表现优于巴里克;(2)盈利能力强:从ROE来看, 2022年以来哈莫尼的ROE持续改善,其2023年和2024年ROE持续保持在20%以上的高水平区间,而同期巴里克的ROE仅为5%~8%。(3)现金流充裕程度:无论是经营性现金流,还是自由现金流占营收比重,哈莫尼均表现为更高的修复弹性,显然具备更高的“盈利质量”。

对应至A股层面,哪些黄金股兼具“利润弹性”和“盈利质量”呢?对此,国金证券研报认为赤峰黄金、山金国际、湖南黄金则属于“高ROE+利润高增”的梯队;晓程科技和西部黄金则属于“困境反转”类型;中金黄金和四川黄金ROE处于中等偏上,但利润增速稍弱;山东黄金、招金矿业和恒邦股份均属于“低 ROE”和“利润低增”梯队。

可见投资黄金股,不仅要考虑黄金价格的未来表现情况,也要综合考虑其他多方面因素。

而当前,沪金指数自4月23日以来持续表现出调整态势,对此,东北证券研报认为,短期金价冲高又回落,主要系市场定价中美贸易摩擦边际缓和美联储独立性担忧缓解,叠加短线交易偏拥挤,属于正常调整。但黄金牛市并未结束,黄金短期会需要一些时间震荡来消化前期的热钱涌入,以及实现波动率正常化,但上涨逻辑并未损坏。长期来看,关税将推动全球市场思考资产组合“再平衡”问题,即是否应继续大幅超配美元资产还是有所调整,叠加财政货币双宽松的趋势还未结束,预计长期黄金将迎来持续的增量资金流入。

德邦证券研报认为,近日美国总统特朗普表示,对中国商品征收的高关税将“大幅下降”,美国财政部长贝森特暗示中美关系将缓和,并表示对华高关税不可持续。相关表述带动了避险情绪出现一定退坡,黄金价格有所回调。虽然金价大幅震荡,但德邦证券依旧对黄金持续看好,其认为在当前贸易阴云飘忽不定的情况下,美元全球地位逐步动摇的长期逻辑正在加速落地,有望对金价带来持久的推动。

华泰期货研报认为,特朗普对于关税以及美联储主席鲍威尔的态度似有些许缓和,而鲍威尔本人对于降息仍显得相对谨慎,使得黄金价格出现一定回落。此后仍需关注流动性风险的发生概率,黄金价格或暂时在760元/克~835元/克间震荡。

值得注意的是,近日沪金指数,在经过加速上涨之后,在历史高位留下了天量阴线。

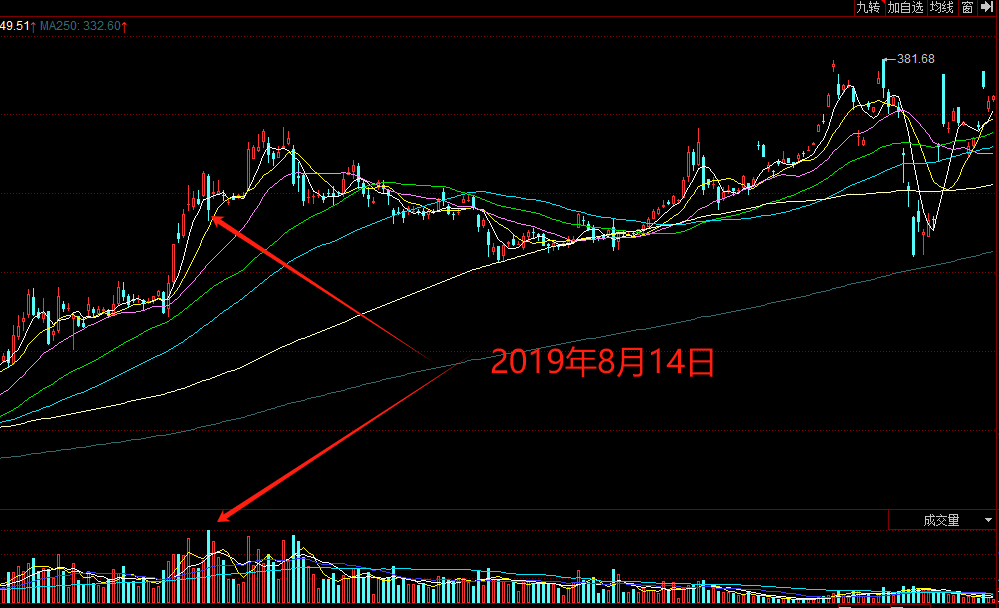

而观察历史走势,沪金指数加速上涨后出现天量阴线的情况并不多见。有两处类似的情况分别出现在2019年8月14日、2024年4月15日。

而以上两处类似的情况出现后,沪金指数后续的走势都有一个共同点:其原先运行顺畅的上升趋势出现了停滞。也就是说此种情况出现后,黄金形成了阶段性的顶部。

那么,以上情况出现后,黄金股是如何走的呢?至少从中期维度来讲,在2019年8月14日、2024年4月15日之后,申万黄金行业指数也没有继续延续原先的上升趋势,也出现了中期的整理行情。

花花编辑