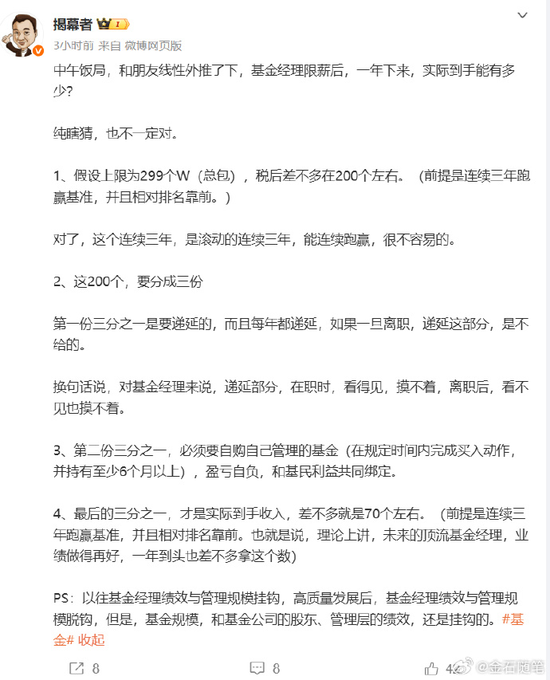

6月13日,有一件事挺有意思,就是财经博主揭幕者给基金经理算了一个账,假设基金经理薪资上限299万,税后差不多200个,而且是业绩跑赢基准的基金经理。

据其计算税后差不多200个,但200要分三部分,一是递延,大约占据1/3,一旦离职就没了;二是自购,基本也占到1/3;三才是自己能拿到的资金,大约1/3。200万也就是说到手大约70万。

他表示,以往基金经理绩效与管理规模挂钩,高质量发展后,基金经理绩效与管理规模脱钩,但是,基金规模和基金公司的股东、管理层的绩效,还是挂钩的。

金石杂谈认为这几面有很多问题值得商榷:1)299万税后并没有200万,因为要承担45%的税率。金石算了下大约180万。这样算的话,按揭幕者计算方式,到手大约60万。

2)递延只是递延,不是就不发了,金石计算下来,并非揭幕者计算的70万到手那么少。有基金经理说一般是622,就是第一年发奖金的60%,第二年发20%,第三年发20%。金石简单算了下,只有第一年和第二年拿到的比较少,从第三年开始就多了起来。

假设基金经理年薪100万,奖金200万,那第一年能拿到220万税前,第二年拿到第一年的20%+100万+奖金的60%=260万,第三年拿到第一年的20%+100万+第二年的20%+当年奖金的60%=300万;第四年拿到第二年的20%+100万+当年的60%+第三年的20%=300万。

还有一个问题,因为需要拿1/3自购(我的理解是扣除递延实发税前工资的1/3,而非300万的1/3),锁定期一年,那第二年就能解套了,即便每次发了工资都要锁定,那第二年自购的钱就能回款了。这么算下来,第一年100万+200万的60%=220万,扣除1/3自购,有140万税前,第二年有260万,扣除1/3,有180多万+去年自购回款70万,有250万;第三年则有300万,扣除100万自购,有200万+去年80万回款,有280万。

这样算下来,业绩还可以的基金经理,税后到手并非70万那么少,前两年会少些,以后的年份就多了起来,税后150个差不多。

3)奖金差距很大,上面提到的第二点属于理想状态,基金经理的薪资还面临多个问题:一是递延是否能按时发;二是绩效奖金受到KPI、基金经理业绩方面影响比较大,可能今年200万,明年年终是0都有可能;三是百亿公募和一般基金经理的绩效差距也非常大。

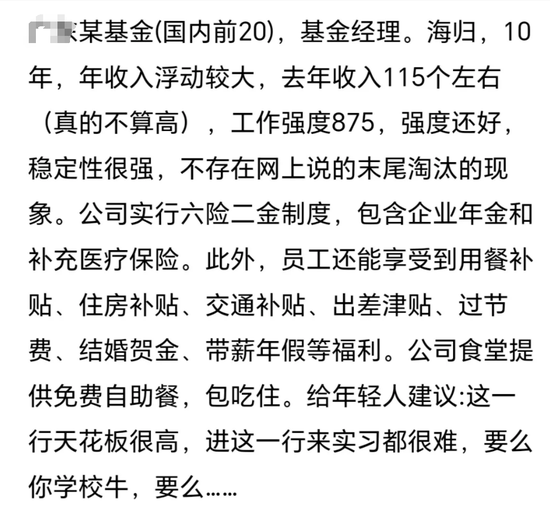

4)今日还看到@熊猫老师 博主分享一个情况,就是某前20基金,基金经理,10年,年收入浮动比较大(大概率是年终奖),去年收入115万,工作强度875(看到这个强度,大概率就是固收了,权益基金经理会更忙许多),不存在网上说的末尾淘汰。此外,各种福利都比较好。大家可以作为参考,目前基金经理的薪资状态。

对此,有网友吐槽,“才115,公募降薪这么惨么”;不得不说,以前公募100万是大锅饭,现在100万以上可能需要你业绩还可以。虽然大家对公募都是人人喊打,说没有给投资人带来丰厚回报,而且让投资人亏损了。

但是,当顶级名校毕业的天花板从上千万变成100万、二三百万的时候,是不是说年轻人跨越阶层变得些许困难了点?我不懂,欢迎评论区留言。

5)不排除一些公募并没有明显降薪,300万也并非适用所有公募的所有基金经理。但是,如果以后全部执行基金经理薪资和业绩回报挂钩,彼时才是真的大部分基金经理面临考验的时候。截止目前,这种情况只适用于基金经理发的新产品。