7月7日,中国人民银行公布数据显示,截至6月末,我国黄金储备报7390万盎司(约2298.55吨),环比增加7万盎司(约2.18吨),连续8个月扩大黄金储备。

不止中国,全球央行也在“买黄金”这件事儿上默契十足。据世界黄金协会数据,近三年,全球央行购金量达1000吨,明显高于2008-2022年年均500吨的购金量。虽然今年一季度,全球央行净购金244吨,较之前有所放缓,但仍属于近三年同期购金量的常态水平。

那么,如何看待后续央行购金行为的持续性?是否还能支撑黄金价格继续上行?

一份来自世界黄金协会的年度调查

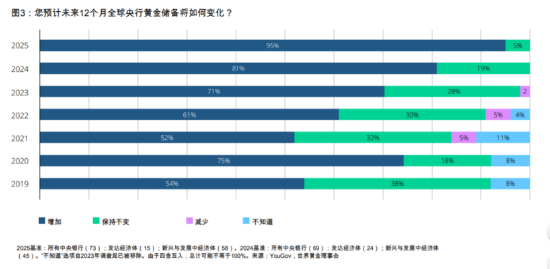

6月17日,世界黄金协会发布《2025年全球央行黄金储备调查》(CBGR),调查数据显示,高达95%的受访央行认为,未来12个月内全球央行将继续增持黄金。这一比例创下自2019年首次针对该问题进行调查以来的最高纪录,同时也较2024年的调查结果上升了17个百分点。

尽管金价已屡创新高,且全球央行净购金趋势已持续15年,黄金对各央行的吸引力依然强劲。

全球央行持续增持黄金的原因可以归纳为以下几点:

首先,经济与地缘政治不确定性。黄金本质可以理解为对冲全球经济增长风险和信用风险的标的,其实物属性背书,天然不存在交易对手方的违约风险,因此成为全球央行多元化储备的重要资产。

其次,投资组合多元化。81%的央行将其视为有效实现投资组合多元化的手段。随着全球央行对美元资产的信心下滑,追求储备资产多元化以对冲风险,实现长期的保值增值。

再者,长期价值储存功能。黄金作为一种不可再生的自然资源,供给的有限性使其具有较强的保值功能,其价值不会因通货膨胀或货币贬值而大幅下降,因此被视为一种可靠的长期价值储存工具。

简而言之,避险、投资以及价值储备对是全球央行持续购买黄金的核心驱动力。

具体到中国来看,虽然近期央行买入力度不断减少,但根据世界黄金协会数据,截至2025年一季度末,我国央行外汇储备中黄金占比为6.5%,和全球平均18.6%的占比数据相比依然偏低,意味着央行购金仍有空间。

黄金价格,向左走还是向右走?

虽然自4月22日突破3500点高位后,随着关税冲突的缓和、俄乌和谈开启等因素,近期金价维持在3330点附近震荡。但截至6月30日,伦敦现货黄金价格涨幅依然高达25.84%,接近去年全年涨幅。

而对比来看,上半年纳斯达克指数涨幅5.48%,标普500指数涨幅5.5%,万得全A涨幅5.83%。相比之下,黄金一骑绝尘。

对于后续金价走势,是巅峰后步入下行周期还是等待新的催化因素再度冲高?目前市面上仍然存在着明显的多空分歧。

花旗研究报告明确看空黄金走势,该报告预计2026年第二季度黄金价格或将达到每盎司2500至2700美元。而高盛则维持看涨观点,预计若地缘冲突或政策不确定性加剧,金价仍可能挑战3500美元甚至更高。

我们认为,当前分析黄金的核心逻辑有所转变,以美国实际利率为锚的传统分析框架有一定程度的失灵,金价更多反映的是对美元信用的对冲。

在新的世界货币出现之前,黄金目前为止可能还是最好的中间品之一。如果全球央行购金趋势维持,一定程度上反映出全球货币体系去美元化的趋势,对于金价将构成中长期的利好。

从资产配置视角看黄金

实际上,对黄金价格的短期走势做出确定性判断是极其困难的。黄金更有确定性的,并非其年度涨幅,而是与其他大类资产的低相关性。

通常来说,在投资组合中,各类资产的相关性越低,分散风险的效果越好。研究显示,黄金与A股、美股、美债的长期相关性均较弱,如果投资组合中上述资产占比较高时,或许考虑配置黄金来分散风险。

在黄金投资中,金条和黄金饰品在保存和流动性方面又存在着诸多不便,此时锚定实物现货合约、兼具流动性和便捷性特点的黄金基金ETF(518800)受到投资者的持续青睐。

Wind数据显示,截至7月7日,黄金基金ETF(518800)规模已达185亿,年内增长超110亿,交投持续活跃。

黄金基金ETF(518800)持有的基础资产是上海黄金交易所挂牌交易的黄金现货合约(AU99.99),它直接对应着存放在上金所金库中的实物黄金,并可以通过合约提取。因此,投资黄金基金ETF,本质上就等同于直接投资了实物黄金。

其价格涨跌幅紧密跟随AU9999现货合约,也就是国内的黄金价格。根据基金合同规定,持有黄金现货的比例不低于基金资产的90%,而且在金价的快速上涨时期,为了减小跟踪误差,可能会接近满仓运作。

对于场外投资者,也可以考虑布局相关联接基金(A类000218,C类004253,E类022502),联接基金主要投资对象为国泰黄金ETF,预期风险收益水平与黄金资产相似,也是投资黄金的不错选择。

总体来说,央行连续购金行为显示出了央行对黄金价值的认可,从侧面也对金价走势形成一定支撑;中长期来看,随着国际地缘政治复杂化叠加美元走弱,黄金价格逻辑依然坚挺,回调时或可考虑逢低分批布局。

风险提示

数据来源:Wind。观点仅供参考,不构成任何投资建议或承诺。国泰黄金基金ETF预期风险收益水平与黄金资产相似,不同于股票基金、混合基金、债券基金和货币市场基金。主要通过紧密跟踪黄金资产的表现,追求跟踪误差的最小化。联接基金主要投资对象为国泰黄金ETF,预期风险收益水平与黄金资产相似,不同于股票基金、混合基金、债券基金和货币市场基金。投资有风险,投资者在进行投资决策前,应仔细阅读本基金的《招募说明书》和《基金合同》,充分考虑投资者自身的风险承受能力,谨慎投资。基金有风险,投资需谨慎。

MACD金叉信号形成,这些股涨势不错!